讀書札記170105

不當行為(八)稟賦的「市場價值」

朝日執筆

上集講到Thaler等三人組成的「實驗小組」,決心要設計出一個讓經濟學家信服,能夠證明「稟賦效應」存在的實驗。

他們的想法,是以 卡納智的「勁抽獎券」實驗為基礎,再創造出一個「自由交易的市場」。針對「缺乏學習機會」的批評,他們先以「價值誘導Value Elicitation」的方式,讓實驗對象得到「良好的學習機會」。以下是他們的實驗設計。

情境8a:找來十二名實驗對象—通常是學生,他們需要在遊戲中,交易若干枚在遊戲以外毫無價值的「代幣」。每位參加者在實驗開始前,都會先被告知一個只屬於他自己的「代幣估值」,而每人最多只能持有一枚代幣。舉例說,掌門的「代幣估值」是US$2.25,朝日的「代幣估值」是US$3.75,A字人的「代幣估值」是US$5.25……這表示在實驗結束時,如果掌門手上仍持有一枚「代幣」,他就可以此向研究人員換回US$2.25,朝日可以換回US$3.75,A字人可以換回US$5.25……

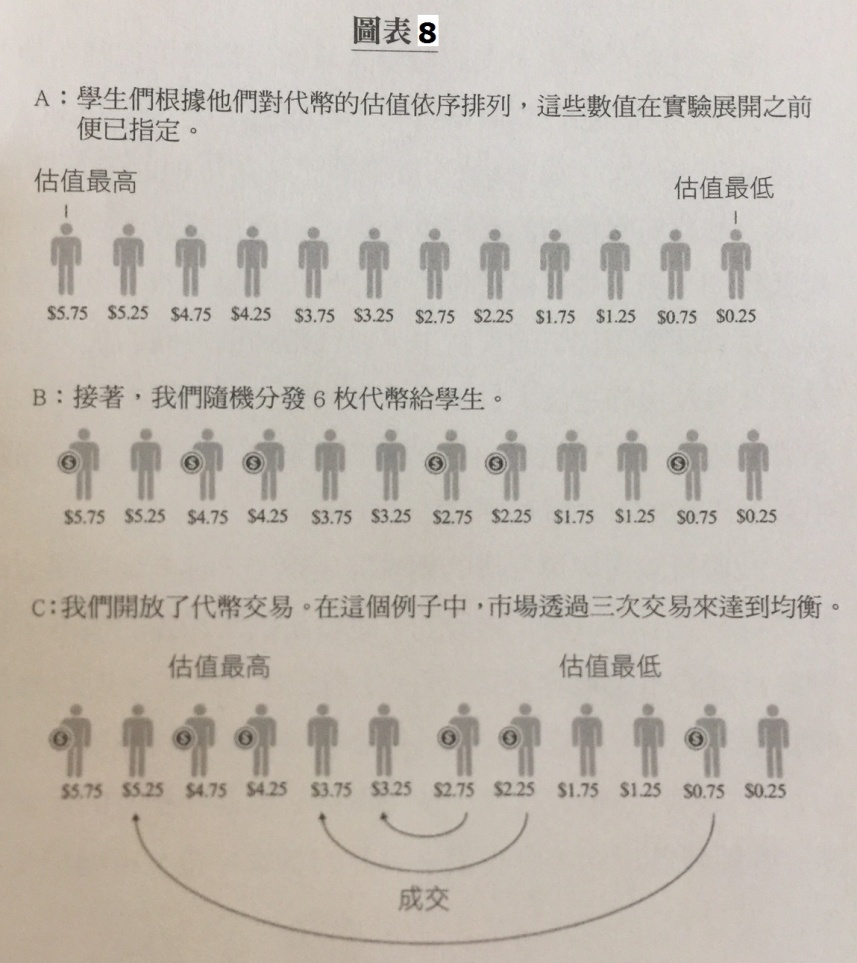

圖表8呈現了「代幣交易市場」的運作。研究人員一開始隨機給十二名學生編配了各自的「代幣估值」—由$0.25至$5.75。因此,他們按「代幣估值」的高低,可以排成一條由高至低的「估值序列Value Queue」。(A部分)

然後,研究人員把六枚代幣,以隨機的方式分派給其中六人。(B部分)

為了創造市場,研究人員會向拿到代幣的人提供一份如下的表格,引導他們作出交易:(為方便起見,每口價訂為$0.5)

| 若價格為US$6.0,你會否賣出? | 會/不會 |

| 若價格為US$5.5,你會否賣出? | 會/不會 |

| …… | |

| 若價格為US$1.0,你會否賣出? | 會/不會 |

| 若價格為US$0.5,你會否賣出? | 會/不會 |

持有代幣的(潛在)賣方,願意接受的最低收購價,稱為「認沽價」。舉例說「代幣估值」為$3.75的賣方,如果有人出價$3.5(或以下)向他收購,他必然會拒絕;但如果出價是$4(或以上),他就一定會願意出售。對於這位賣方,他的「認沽價」就是$4。

與此同意,手上沒有代幣的「潛在買方」,也會收到一張表格:

| 若價格為US$6.0,你會否買入? | 會/不會 |

| 若價格為US$5.5,你會否買入? | 會/不會 |

| …… | |

| 若價格為US$1.0,你會否買入? | 會/不會 |

| 若價格為US$0.5,你會否買入? | 會/不會 |

原本手上沒有代幣的(潛在)買方,願意付出的最高收購價,稱為「認購價」。舉例說「代幣估值」為$4.25的買方,如果有人叫價$4.5(或以上)向他兜售,他必然會拒絕;但如果叫價是$4(或以下),他就一定會願意購買。對於這位買方,他的「認購價」就是$4。

「代幣估值」為$3.75賣方的「認沽價」,與「代幣估值」為$4.25買方的「認購價」,同為$4。故此,買賣雙方就能達成交易了,因為他們在交易中各自都得到了$0.25的利潤。

按照「標準經濟理論」,如果市場運作良好,這六個代幣,最終會落入對其估值最高的人—也就是整個「估值序列」中最左邊的六人手中。以一般的市場運作方式,交易會從「估值序列」的兩端開始,逐漸向中間配對,直至迫近「供需相等」的價格,讓市場「結清」。在圖表7中,(從左數起)第二人(出價最高:不高於$5.5)和第十一人(叫價最低:不低於$1.0)應該最快達成交易;然後是第五人和第八人;最後是第六人和第七人。也就是說,第二、第五和第六個人,將會從第七、第八和第十一人手中,買下代幣。最後一組配對的交易價格為$3.0,這就是「市場價格」。(C部分)

由於估值的數字和代幣的分派都是隨機的,除了「市場價格」可以肯定必為所有參加者「代幣估值」的中位數以外,每次實驗的「交易量」必然不盡相同。不過,平均來說,「代幣估值」最高的六人,只會有半數機會在最初獲分派代幣(正如圖表7所示)。因此,預期平均交易量應該是代幣數量的一半。

由於代幣的「價值」清晰且可量化,所以「實驗小組」預期在這個「代幣市場實驗」中,「稟賦效應」並不會出現。

然而,上述只是實驗的第一步。當實驗對象們在「價值誘導」之下,摸熟了「遊戲規則」後,他們將再重複同一個遊戲。不過,「遊戲後可以換成現金的代幣」,將會被換成一樣「本身具有價值的物品」。Thaler等三人苦思良久,最後買了一批印有 康奈爾大學校徽(他們在康奈爾大學進行這項研究)的精美「馬克杯」(Mug,「有耳嘜」),每隻價值US$6—馬克杯感覺上「漂亮而實用」,擁有一隻有自己校徽的馬克杯,感覺應該也很棒,但學生一般都不會自己花錢買!

由於每個人對馬克杯的喜愛程度不同,因此參加者「先天」就會按其各自對馬克杯的「估價」,排列成一條像圖表7中A部分一樣的「估值序列」。按照「標準經濟理論」,正如「代幣市場」一樣,由於對馬克杯估值最高的六人,平均只有一半機會一開始就獲派馬克杯,因此預期交易量應該也是馬克杯總數的一半。

不過,如果「稟賦效應」的確存在的話,情況就有點不同了。因為相比於本來沒有獲派馬克杯的人,一開始就獲派馬克杯的人,會對馬克杯更加看重,對它的估值更高。因此,交易量必然會顯著少於馬克杯總數的一半—即「標準經濟理論」中的預期交易量。

解釋了一大輪,實驗終於正式開始了!

在正式實驗中,「實驗小組」在康奈爾大學找來了四十四名,分別來自法律系和經濟系的學生(確保足夠「聰明而理性」)。先來的當然是「代幣實驗」,每個人都被編派了個人專屬的「代幣估值」,而隨機分配的代幣是二十二枚。「代幣」分派完畢後,各人也按著身分,分別獲得一張「潛在賣/買方表格」。

研究人員收集所有人的表格後,充當「中央結算所」的角色,按照賣方叫價和買方的出價進行配對:先把「出價最高的買方」和「叫價最低的賣方」配對,這就是一宗「成交」;然後是「出價次高的買方」和「叫價次低的賣方」,這就是第二宗「成交」……直到剩下的「最高出價」低於「最低叫價」為止,這時就會得到「代幣」的「市場價格」—按理必然等於所有人「代幣估值」的中位數,也就是說,有一半人認為代幣高於這個價值,另一半人認為代幣低於這個價值。

根據我們之前按「標準經濟理論」作出的預測,交易量應為「代幣數量的一半」,即11宗。同一群學生一共做了三次「代幣實驗」,交易宗數分別為12宗、11宗和10宗,完全符合預期。這顯示市場運作良好,而實驗對象也完全知道自己應該怎樣做。

終於來到「戲肉」了。二十二隻精美的校徽馬克杯,放在四十四個學生面前。研究人員先讓他們在「無知的面紗」(不知道自己將會是「潛在買方」抑或「潛在賣方」)下,自由檢視每一隻馬克杯,以確保每個人都得到公平的「產品資訊」。馬克杯之後就被隨機分配給其中二十二人,然後,就是像「代幣市場」一樣,展開「馬克杯交易市場」。

遊戲一共進行了四輪。四個回合的成交量分別為4宗、1宗、2宗、2宗!

這顯然與「標準模型」預期的11宗相距甚遠。原因也非常明顯,手持著馬克杯的人不願「低價割愛」,四輪中的賣方「認沽價」中位數都是US$5.25;而本來沒有馬克杯的人也不願「高價接貨」,買方「認購價」中位數在其中一輪為US$2.75,另外三輪則為US$2.25。

請注意,幾輪實驗都是同一堆人同一堆杯。也就是說,某人可能在第一輪作為「潛在賣方」時提出US$5.5的「認沽價」,但在下一輪作為「潛在買方」時,卻只肯出US$2.5的「認購價」!實在太神奇了!究竟隻杯喺呢班友心目中值幾多錢呢?

研究人員之後又用「(未撕價錢貼的)校徽原子筆」重複實驗,結果也是大同小異。這個實驗之後還在不同的地方,由不同的人群反復進行過,結果都相當接近。實際交易宗數幾乎從來沒有超過「標準模型」預期的一半(在上面的例子即6/11)。最有趣的是買方願意支付的價格與賣方要求的價格,一直穩定維持在1:2的比例關係。大家還記得第六集圖表3的「展望理論」價值函數圖嗎?「損失」一個定量所帶來的痛苦,是「獲得」同等定量所帶來快樂的兩倍!

這個「馬克杯交易市場」實驗,相當有力地證明了「稟賦效應」的存在,而且「稟賦效應」發生得很快。實驗對象不過是在交易展開前幾分鐘,才得到馬克杯,就已經把馬克杯視為自己「本身擁有的稟賦」了,特維斯基戲稱此為「即時稟賦效應Instant Endowment Effect」!

「稟賦效應」的發現,對經濟學以至其他不少學門,諸如「公共政策」、「法學」等學門都造成相當的衝擊。因為「稟賦效應」所造成的「維持現狀偏誤Status Quo Bias」,動搖了一個經濟學中非常經典的理論—–「寇斯定理Coase Theorem」!

《不當行為》Richard Thaler著/劉怡女 譯

P.S. 雖然多數香港的中學教科書,都把「Coase Theorem」譯作「高斯定理」。不過,為了避免與出生於 德意志的「數學王子」高斯Johann Karl Gauss混淆(這個高斯當然也發明過很多「定理」),朝日決定還是把1991年諾貝爾經濟學獎得主,得享百歲高壽的芝加哥學派大師Ronald Coase譯作「寇斯」。

08集關鍵字:

稟賦效應Endowment Effect

價值誘導Value Elicitation

學習機會

代幣交易

估值序列Value Queue

馬克杯市場

維持現狀偏誤Status Quo Bias

寇斯定理Coase Theorem